Prysmian: ottimi margini e generazione di cassa

- ADJUSTED EBITDA A €1.409M (+9,6%), CON MARGINI IN MIGLIORAMENTO ALL’11,4%

- Q3: +1,8% DI CRESCITA ORGANICA E OTTIMI MARGINI ALL'11,9% (10,7% Q3 2023)

- NOTEVOLE MIGLIORAMENTO DELLA REDDITIVITÀ E DELLA CRESCITA ORGANICA IN TRANSMISSION, GRAZIE A UNA PUNTUALE ESECUZIONE E A PROGETTI CON MARGINI MIGLIORI AUMENTATA LA REDDITIVITÀ DI POWER GRID GRAZIE AL POTENZIAMENTO DELLA RETE IN NORD AMERICA E IN EMEA

- INTEGRAZIONE DI ENCORE WIRE IN LINEA CON LE ATTESE, MARGINI I&C SALITI ALL'11,5% NEL Q3 (+2,1 P.P. vs. Q3 2023) GRAZIE AL CONSOLIDAMENTO DI ENCORE WIRE

- UTILE NETTO DI GRUPPO AUMENTA A €619M (€575M, 9M23)

- ECCELLENTE GENERAZIONE DI CASSA CON FREE CASH FLOW LTM A €979M FORTE MIGLORAMENTO NEL CONTENTO RICLATO E DEI PRODOTTI GREEN

- IL CAPITAL MARKETS DAY 2025 DI PRYSMIAN SI TERRÀ NEGLI USA NEL Q1 2025;

- La presentazione del Capital Markets Day si terrà il 26 marzo 2025 a New York City e sarà seguita dalla visita di Encore Wire a McKinney, in Texas, il 27 marzo 2025

Massimo Battaini, CEO di Prysmian, ha dichiarato: "Prysmian ha continuato a migliorare i margini e la generazione di cassa. I risultati dimostrano che Prysmian è ben posizionata per perseguire la crescita organica e un miglioramento dei margini. Alla solida performance di Transmission e di Power Grid, in crescita sia in termini di ricavi sia di redditività, si aggiunge il miglioramento del nostro margine in Industrial & Construction nel terzo trimestre, che per la prima volta, include Encore Wire nel nostro perimetro. Tali risultati confermano la forte affinità culturale tra le aziende e l’impatto positivo dell’acquisizione sulle nostre performance. Il solido track record di Prysmian nel raggiungimento degli obiettivi, ci ha permesso di confermare il nostro outlook per il 2024, che abbiamo aggiornato nel primo semestre del 2024. In occasione del secondo Capital Markets Day di Prysmian, che si terrà a New York il prossimo marzo, annunceremo i nostri nuovi ambiziosi obiettivi.”

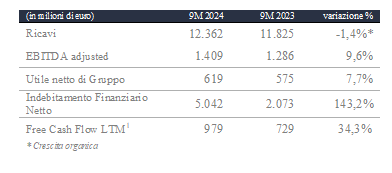

DATI FINANZIARI

Il Consiglio di Amministrazione di Prysmian S.p.A. ha approvato i risultati consolidati del Gruppo relativi ai primi nove mesi del 2024.

I Ricavi di Gruppo sono stati pari a €12.362 milioni, con una crescita organica del -1,4%. I miglioramenti in Transmission (+12,3% di crescita organica) e Power Grid (+1,8% di crescita organica) sono stati compensati da una diminuzione in Electrification (-3,0% di crescita organica) e in Digital Solutions (-17,3% di crescita organica). Nel terzo trimestre si è registrata una crescita organica complessivamente positiva, pari all'1,8%, guidata da Transmission (+17,5% di crescita organica) e da Power Grid, che hanno compensato la flessione in Electrification e in Digital Solutions.

L'ADJUSTED EBITDA ha raggiunto €1.409 milioni (€1.286 milioni, 9M23), con un aumento dei margini all'11,4% (10,9%, 9M23). L'adjusted EBITDA e il margine adjusted EBITDA di Transmission sono saliti rispettivamente a €242 milioni e al 14,4%, mentre l'adjusted EBITDA di Power Grid ha raggiunto €357 milioni (€287 milioni 9M23), con un margine di 13,3%. Nel business Electrification, l'adjusted EBITDA ha raggiunto €689 milioni, con un solido margine del 9,8%. In particolare, l'adjusted EBITDA di Industrial & Construction si è attestato a €435 milioni, con un margine adjusted EBITDA aumentato al 10,0%, principalmente dovuto al consolidamento di Encore Wire. Nel segmento Specialties, l'adjusted EBITDA è stato pari a €251 milioni, con un margine del 10,8%. In Digital Solutions l'adjusted EBITDA ha raggiunto €121 milioni, con un margine del 12,3%. L'adjusted EBITDA del terzo trimestre è stato di €540 milioni, in aumento rispetto ai €408 milioni del Q3 2023, anche a seguito del consolidamento di Encore Wire. Il margine adjusted EBITDA di gruppo è migliorato di 1,2 p.p., raggiungendo l’11,9%.

L'EBITDA si è attestato a €1.309 milioni (€1.192 milioni, 9M23), includendo gli oneri netti per le riorganizzazioni aziendali, gli oneri non ricorrenti e gli altri oneri non operativi per €100 milioni (€94 milioni, 9M23). L'utile netto si attesto a €634 milioni (€588 milioni, 9M23). L'utile netto attribuibile ai soci della capogruppo è stato pari a €619 milioni (€575 milioni, 9M23).

Il Free Cash Flow LTM è aumentato a €979 milioni, rispetto ai €729 milioni di settembre 2023 e a €724 milioni per l'intero anno 2023.

L'Indebitamento Finanziario Netto è aumentato a €5.042 milioni da €2.073 milioni nei 9M2023, riflettendo, tra i principali fattori:

- l’acquisizione di Encore Wire (per un impatto di +€4.089 milioni);

- la conversione del Prestito Obbligazionario Convertibile completata a luglio (-€733 milioni), parzialmente compensata dall'acquisto di azioni proprie avviato a giugno (+€166 milioni);

- il dividendo agli azionisti saldato ad aprile (+€200 milioni);

- il free cash flow maturato negli ultimi dodici mesi per -€979 milioni, generato da:

- €1.302 milioni di net cash flow generato dalle attività operative prima delle variazioni del net working capital;

- €563 milioni di net cash flow generato dalla variazione del net working capital;

- €817 milioni di cash outflows per net capital expediture;

- €85 milioni spesi per oneri finanziari netti;

- €16 milioni di dividendi ricevuti da società associate.

1FCF LTM (ultimi dodici mesi) escluse le Acquisizioni e Cessioni e l'impatto Antitrust.

2La revisione contabile limitata volontaria della Relazione Finanziaria Trimestrale al 30 settembre 2024 non è ancora conclusa.